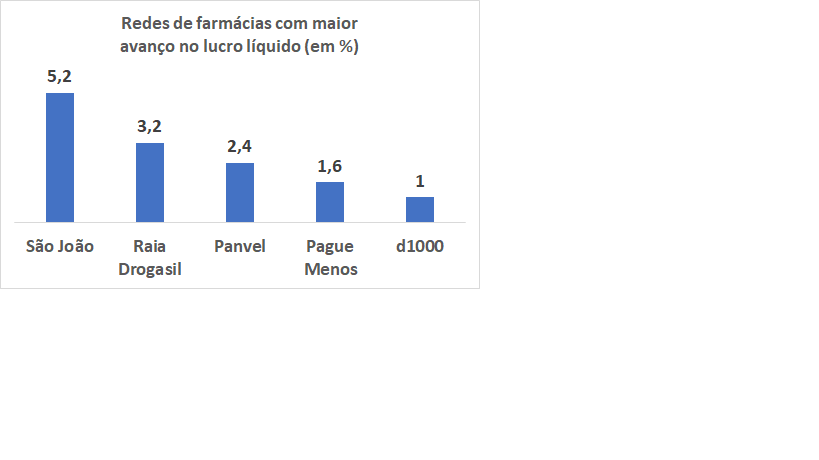

Conheça as redes de farmácias mais lucrativas

por Leandro Luize em

por Leandro Luize em

Um estudo da IQVIA aponta as redes de farmácias mais lucrativas do grande varejo farmacêutico nacional, com base nas empresas que já divulgaram seus balanços.

E quem se destaca essa corrida? O melhor desempenho é das Farmácias São João, quarta principal bandeira do setor. A rede alcançou faturamento de R$ 5,4 bilhões e foi a que registrou maior crescimento percentual no lucro líquido – 5,2%, contra 3,2% da Raia Drogasil. Lidera também no Ebitda (lucros antes de juros, impostos, depreciação e amortização), com 9,5% de alta.

A São João vem fundamentando sua evolução consistente na capilaridade dentro de sua região de origem – o sul do país. Presente apenas nos três estados locais – Rio Grande do Sul, Paraná e Santa Catarina –, a empresa acaba de inaugurar sua milésima loja e prevê mais 100 novas unidades nos próximos 12 meses, sem cogitar expansão para nenhum outro estado.

O plano de expansão ganhou velocidade a partir da pandemia. A rede terminou 2019 com 700 PDVs, o dobro do volume que tinha cinco anos antes, em 2014. Mas apenas nos últimos três anos, abriu mais 300 lojas.

“É um ritmo que tornamos possível a partir de uma operação realmente sustentável, com elevados níveis de governança e geração de caixa sem a necessidade de captação no mercado financeiro”, ressalta o presidente Pedro Brair. Para alicerçar esse avanço, a São João aposta no novo CD de R$ 200 milhões, erguido em Gravataí, na Região Metropolitana de Porto Alegre (RS).

Raia Drogasil também está entre as farmácias mais lucrativas

Segunda maior no ranking das redes de farmácias mais lucrativas, com receita de R$ 31 bilhões, a Raia Drogasil teve incremento de 3,2% no lucro líquido. A rede atribui o desempenho à combinação entre o ritmo acelerado de inaugurações – com a abertura de 260 novas farmácias – e a evolução recorde de 13,3% nas chamadas lojas maduras, cujas operações tiveram início há pelo menos três anos. Esse percentual representa um patamar 7,5 pontos percentuais acima da inflação.

O market share da Raia Drogasil passou a ser de 15,1%, avanço de um ponto percentual e com ganhos em todas as regiões. A varejista encerrou 2022 com 2.697 PDVs de 540 municípios em 100% dos estados brasileiros e no Distrito Federal. “Ingressamos no ano passado em 55 novas cidades e hoje estamos com farmácias operando ou contratos já firmados para novas aberturas em 301 das 315 localidades com mais de 100 mil habitantes”, destaca o CEO Marcilio Pousada. Nos próximos três anos, a meta é inaugurar 780 lojas, sendo 260 unidades previstas para 2023.

Avanços tímidos entre as farmácias mais lucrativas

Entre as redes de farmácias mais lucrativas presentes na relação, algumas registram crescimento tímido. O Grupo DPSP não figura no estudo pois ainda não divulgou oficialmente seu balanço, embora legalmente não seja obrigado a apresentá-lo por ser uma companhia de capital fechado.

A Panvel, por exemplo, já reiterou que a geração de caixa será a prioridade para este ano, depois de investir R$ 180 milhões em expansão em 2022. Para isso, inclusive, o grupo deve reduzir gastos em áreas como logística.

O ritmo de expansão de lojas deve continuar, mas com foco restrito ao Sul do país. A rede administra pouco mais de 400 PDVs nos três estados da região – Paraná, Rio Grande do Sul e Santa Catarina –, além da capital paulista. Em 2022, a Panvel inaugurou 60 unidades, mesmo volume de aberturas registrado em 2021.

A partir de 2024, a geração de caixa da Panvel deve se intensificar ainda mais, em função do estágio de maturação das lojas abertas. “Provavelmente, em algum momento de 2024 e 2025 a gente volta a ter caixa positivo e aí o juro alto ou o juro baixo passam a não ter mais impacto realmente dentro da nossa demonstração do resultado do exercício”, destacou o CFO Antônio Napp, em entrevista ao portal InfoMoney.

Já a Pague Menos sentiu de perto os efeitos da falta de medicamentos. E a rede atribuiu o cenário à indústria. “A indústria farmacêutica está muito errática em termos de abastecimento para nós”, enfatizou Luiz Novais, CFO da rede, em entrevista ao portal NeoFeed. Ainda segundo o executivo, a companhia projetava compras de R$ 180 milhões para reforçar o estoque da Extrafarma em 2022, mas ele afirma que “não foi isso que a indústria entregou”.

Os fornecedores teriam destinado à Pague Menos somente metade do que a rede demandou para absorver os estoques necessários para absorver os estoques das lojas que a empresa incorporou após a compra da Extrafarma. Mas um detalhe: esse valor de R$ 180 milhões já representou o dobro do que a varejista estimou antes de concluir a aquisição.

Para conter impactos da falta de medicamentos, a Pague Menos vem recorrendo a negociações com a indústria para estender prazos de pagamento. Dos 24 dias acordados no quarto trimestre de 2021, o limite passou para 34 dias nos três últimos meses de 2022.

Mas aparentemente, não só esse desabastecimento motiva esse alongamento. A rede se viu obrigada a aprimorar o controle sobre as despesas após pagar R$ 737,7 milhões pela Extrafarma. A aquisição fez dobrar a alavancagem da dívida, que saltou de R$ 535,5 milhões para R$ 1,1 bilhão em um intervalo de apenas 12 meses.